Im beruflichen Kontext sind Ausgaben für Bildungsmaßnahmen oft entscheidend für Kompetenzerweiterungen und fachliche Vertiefung. Angestellte Handwerker können diese Kosten im Rahmen ihrer Steuererklärung geltend machen, um ihre steuerliche Last zu mindern.

Definition und Abgrenzung: Fortbildungskosten vs. Weiterbildungskosten

Fortbildungskosten bezeichnen Ausgaben für Maßnahmen, die der Auffrischung und Erweiterung beruflicher Fähigkeiten dienen, inklusive des Erwerbs neuer Qualifikationen. Darunter fallen Kurse, die nach einer erstmaligen Berufsausbildung ansetzen. Diese können komplett als Werbungskosten abgesetzt werden.

Im Gegensatz dazu stehen Weiterbildungskosten, welche sich auf die erstmalige Berufsausbildung beziehen. Hierbei handelt es sich um Investitionen in die Bildung, die nicht als Werbungskosten, sondern nur begrenzt als Sonderausgaben ansetzbar sind.

Berufliche Fortbildung als Werbungskosten oder Betriebsausgaben

Bei Arbeitnehmern zählen die Aufwendungen für berufliche Fortbildungen zu den absetzbaren Werbungskosten, wenn sie dazu dienen, die berufliche Stellung zu sichern und die Fachkenntnisse zu erweitern. Der Fiskus erkennt diese Investitionen in die berufliche Entwicklung in voller Höhe an.

Selbstständige und Freiberufler hingegen setzen die Kosten für Fortbildungen als Betriebsausgaben ab. Die Ausgaben müssen betrieblich veranlasst sein und der Erweiterung des Geschäftsbereichs oder der Erhaltung der beruflichen Handlungsfähigkeit dienen. Eine Grenze nach oben existiert nicht, solange die Aufwendungen in direktem Zusammenhang mit der Einkunftserzielung stehen.

Spezifische absetzbare Bildungsausgaben

Um die berufliche Kompetenz zu steigern, sind diverse Bildungskosten steuerlich absetzbar. Diese steuerliche Entlastung ermöglicht Handwerkern, sich kontinuierlich weiterzuentwickeln, ohne die finanzielle Last alleine tragen zu müssen.

Reisekosten und Unterkunftsentschädigungen bei Bildungsmaßnahmen

Handwerker können die Kosten für Anreise, Unterkunft und Verpflegungsmehraufwendungen im Rahmen von Fortbildungsveranstaltungen steuerlich geltend machen. Dazu zählen:

- Fahrtkosten: Egal ob mit dem eigenen Auto, der Bahn oder dem Flugzeug, die Kosten können anhand der gefahrenen Kilometer oder tatsächlichen Tickets abgerechnet werden.

- Übernachtungskosten: Die tatsächlich entstandenen Ausgaben für die Unterbringung können ebenfalls angesetzt werden.

- Verpflegungsmehraufwendungen: Für jeden Tag der Abwesenheit von der regulären Wirkungsstätte sind Pauschbeträge steuerlich absetzbar.

Arbeitsmittel und Lehrmaterialien

In den eigenen Beruf investierte Arbeitsmittel wie Fachbücher, Schreibwaren oder ein Laptop sind ebenso von der Steuer abzugsfähig. Entscheidend ist, dass diese Mittel überwiegend beruflich genutzt werden.

Kursgebühren, Teilnahmegebühren und Prüfungsgebühren

Die Ausgaben für Lehrgänge, Seminare oder auch Prüfungsgebühren sind in voller Höhe steuerlich absetzbar. Hierunter fallen:

- Kurs- und Teilnahmegebühren: Die Kosten für die Teilnahme an beruflich relevanten Weiterbildungen.

- Prüfungsgebühren: Gebühren, die im Zusammenhang mit beruflichen Abschlüssen und Qualifizierungen entstehen.

Jede Steuererklärung sollte diese spezifischen Bildungsausgaben berücksichtigen, um das steuerliche Potenzial vollständig zu nutzen.

Regelungen zu speziellen Bildungssituationen

In der Handwerksbranche ist die kontinuierliche Weiterentwicklung der fachlichen Kompetenzen von entscheidender Bedeutung. Hierbei spielt das Finanzamt eine wichtige Rolle, indem es bestimmte Bildungsausgaben steuerlich anerkennt. Nach speziellen Situationen geordnet, profitieren Handwerker von verschiedenen steuerlichen Begünstigungen.

Erstausbildung und Erststudium

Bei der Erstausbildung oder dem Erststudium können Handwerker die anfallenden Kosten in der Regel nicht als Werbungskosten steuerlich geltend machen. Diese Ausbildungskosten gelten als Sonderausgaben und können bis zu einem Höchstbetrag von 6.000 Euro jährlich steuerlich abgesetzt werden. Das Finanzamt anerkennt dabei unterschiedliche Aufwendungen, vom Lehrgangsentgelt bis hin zu notwendigen Arbeitsmaterialien.

Umschulungen und Auslandsfortbildungen

Umschulungen werden steuerlich anders behandelt als die Erstausbildung. Sie gelten als Werbungskosten, wenn sie beruflich veranlasst sind. Die vollständigen Kosten können in dem Jahr, in dem sie anfallen, steuerlich geltend gemacht werden. Hierzu zählen neben den Lehrgangsgebühren auch Fahrtkosten sowie Aufwendungen für Arbeitsmaterial.

Im Kontext von Auslandsfortbildungen sind die Fortbildungskosten ebenfalls als Werbungskosten abzugsfähig. Dies umfasst auch spezielle Sprachkurse, wenn sie zur Berufstätigkeit des Handwerkers im Ausland befähigen. Handwerker sollten darauf achten, dass die Auslandsaufenthalte eine eindeutige berufliche Relevanz aufweisen, um vom Finanzamt anerkannt zu werden.

Bildungsförderungen und Bildungsprämien

Verschiedene Fördermaßnahmen unterstützen Handwerker bei der Finanzierung ihrer beruflichen Weiterbildung. Dazu gehört beispielsweise das Aufstiegsfortbildungsförderungsgesetz (AFBG), welches Zuschüsse und günstige Darlehensbedingungen für Fortbildungen gewährt, die auf einen beruflichen Aufstieg abzielen.

Des Weiteren ermöglicht die Bildungsprämie durch den Prämiengutschein, dass die individuellen Kosten für Weiterbildungsmaßnahmen bis zu 50% reduziert werden können, maximal jedoch 500 Euro. Handwerker sollten sich über die regelmäßig angepassten Einkommensgrenzen informieren, um diese Unterstützungen in Anspruch nehmen zu können.

Praktische Hinweise zur steuerlichen Geltendmachung

Um die Möglichkeiten der Steuerminderung durch Bildungskosten optimal auszuschöpfen, sollten Handwerker auf eine sorgfältige Dokumentation und Kenntnis der Abläufe beim Finanzamt Wert legen. Durch korrekte Belegführung und termingerechte Einreichung der Unterlagen lassen sich Bildungskosten wirkungsvoll geltend machen.

Belegführung und Formulare

Anlage N und die Kategorie Werbungskosten spielen eine entscheidende Rolle bei der Steuererklärung für Bildungskosten. Es ist essenziell, dass Handwerker sämtliche Belege wie Teilnahmebestätigungen, Rechnungen und Tickets von öffentlichen Verkehrsmitteln aufbewahren. Die Verpflegungspauschale und Reisekostenpauschalen können angesetzt werden, wenn Fachvorträge außerhalb des regulären Arbeitsorts besucht werden.

| Belegart | Zweck |

|---|---|

| Teilnahmebestätigungen | Nachweis über Fortbildungsmaßnahmen |

| Rechnungen für Fachliteratur | Absetzung als fachbezogene Literaturkosten |

| Fahrtkostennachweise | Berücksichtigung bei der Reisekostenpauschale |

| Übernachtungsbelege | Absetzbarkeit bei mehrtägigen Seminaren |

| Belege für Arbeitsmittel | Nachweis für notwendige Werkzeuge und Material |

Fristen und Verfahren beim Finanzamt

Die Fristen für die Einreichung der Steuererklärung sind strikt einzuhalten. In der Regel muss die Erklärung bis zum 31. Juli des folgenden Jahres beim Finanzamt eingereicht werden. Ausgaben für die berufliche Fortbildung werden meist als Werbungskosten oder Betriebsausgaben anerkannt. Dabei kommt es auf den Zusammenhang mit der beruflichen Tätigkeit an. Zinsen für Kredite, die zur Finanzierung der Fortbildung aufgenommen wurden, können unter Umständen ebenfalls geltend gemacht werden.

Handwerker, die Unterstützung bei den Bildungskosten von der Agentur für Arbeit beziehen, müssen dies in ihrer Steuererklärung angeben, da solche Bezüge aus öffentlichen Kassen auf die absetzbaren Beträge angerechnet werden. Eltern können unter bestimmten Voraussetzungen Bildungskosten für ihre Kinder steuerlich absetzen, sofern diese im Rahmen des Berufsbildungsgesetzes liegen.

Grenzen der Absetzbarkeit und häufige Fehlerquellen

Wer sich im Handwerk fortbildet, hat die Perspektive, Bildungskosten steuerlich geltend zu machen. Allerdings ist es essenziell, exakte Kenntnisse über die Abzugsfähigkeit und typische Fehlerquellen zu besitzen, um die Steuerlast rechtmäßig und effektiv zu minimieren.

Abgrenzung zu nicht absetzbaren Bildungskosten

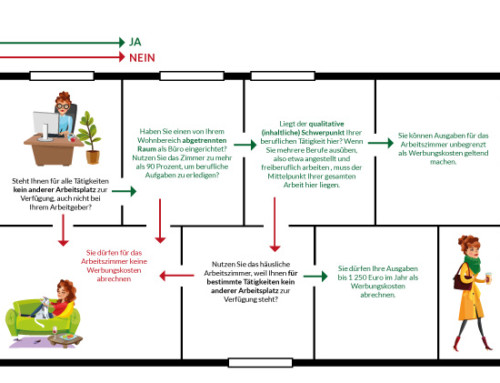

Sonderausgaben, wie etwa Basisausbildung oder ein erstmaliges Studium, sind von den abzugsfähigen Bildungskosten klar zu unterscheiden. Während Fortbildungen, die der Verbesserung im eigenen Berufsfeld dienen, steuerlich berücksichtigt werden können, fallen Kurse zum Erlernen einer komplett neuen Tätigkeit, wie Sprachkurse zur Vorbereitung auf eine Auslandsentsendung, oftmals nicht darunter. Das Arbeitszimmer zuhause ist nur unter bestimmten Vorgaben absetzbar.

Beispiele für nicht absetzbare Kosten:

- Sprachkurse ohne direkten Bezug zur aktuellen beruflichen Tätigkeit

- Reisekosten, sofern sie den Charakter einer Erholungsreise oder des Urlaubs haben

- Einrichtungsgegenstände des Arbeitszimmers, die auch privat genutzt werden

Unzulässige Pauschalierungen und Schätzung von Kosten

Es ist unerlässlich, dass Handwerker die tatsächlichen Aufwendungen für Teilnahmegebühren, Fahrtkosten zu Tagungen oder für Fachliteratur konkret nachweisen. Unzulässig sind Pauschalierungen ohne Belege oder bloße Schätzungen. Der Arbeitgeber muss bestätigen, dass keine Kostenerstattung erfolgte, denn nur nicht vom Arbeitgeber übernommene Kosten sind in der Steuererklärung anzuführen.

Empfehlungen für korrektes Absetzen:

- Sämtliche Belege und Nachweise sorgfältig dokumentieren.

- Bei gemischten Tätigkeiten, wie der Teilnahme an Kongressen, muss der berufliche Teil klar definiert und abgegrenzt sein.

- Private Interessen oder Verfolgungen, die nicht mit dem Beruf in Verbindung stehen, dürfen nicht angesetzt werden.

Angestellte Handwerker, die sich in ihrem Fachgebiet weiterqualifizieren, haben gute Chancen, ihre Steuerlast durch korrekte Angaben zu reduzieren. Jedoch ist es von hoher Bedeutung, die Grenzen der Absetzbarkeit zu kennen und die gängigen Fehlerquellen zu vermeiden.